《元梦之星》12月15号公测,到24号刚好10天。

这10天,《蛋仔派对》积极应战,双方数据也产生新的变化。

而且还出现了《征求意见稿》这种的轰动全行业事件。

如果说,公测前几天还有好奇围观、褥羊毛、充值返利等因素影响。那么到10天后再看,这些因素消退后,《元梦》VS《蛋仔》进入持久战阶段。各项指标逐渐常态化,也更有观察分析的意义。

刨除了软文、广告、水分,如何从数据角度客观解读二者这10天来战况?

DataEye坚持客观公正不易。行业视角、绝不偏袒,希望您能读完。

为表客观,本文会严格区分【事实&数据】,以及【DataEye研究院观点】。

如果您对观点有异议,可以只参考【事实&数据】部分,以您自己见解为主,评论区见。

市场表现与用户构成

【事实&数据】

榜单表现

根据点点数据,12月15号至24号,iOS畅销榜方面:两款游戏排名如下:《元梦》在第2—第10的区间内波动,从20号开始下滑。《蛋仔》在第3—第26区间内波动,自17号开始就已下滑。

根据点点数据,12月15号—23号iOS端预估收入(已扣除平台分成)《元梦》为6346.6万元人民币,《蛋仔》为3473.98万元人民币。(预估数据一般略偏保守,但我们多方比对后认为总体合理。)

iOS免费榜方面:两款游戏排名如下。《元梦》持续位居第1,《蛋仔》在第2—第5名波动。

用户画像

根据点点数据,iOS端《元梦》、《蛋仔》玩家画像如下(只统计了18岁+玩家):《元梦》31-40岁用户占比最高,达43.94%,其次是24-30岁占25.77%。男女比例基本持平。广东、河南、山东、河北、江苏是用户大省。

《蛋仔》31-40岁用户占比29.39%,18-23岁占比27.56%,50岁以上占比19.12%。男女4:6。广东、山东、江苏、河南、浙江是用户大省。

【DataEye研究院观点】

总收入可用iOS安卓 1:3来预估。DataEye研究院判断:两款游戏主要收入在安卓端,iOS安卓收入比例高于1:2,而更接近1:3。

《元梦》还挺能打的。从目前畅销榜排名、全网内容数、互动量(在下文)来看,《元梦》得益于上线这一波攻势,确实有风头正盛的态势,确实能打。基本符合DataEye研究院此前的判断:《元梦》必然不会失败,只是能成到什么程度的问题。不过,需要说明的是,《元梦》刚上线且投入了大量资源,有这样的表现是正常的,短期而言都并不算高。毕竟派对赛道不是短期收入冲高的类型,ARPU也较低。但如果放长远来看,派对赛道对腾讯意义重大,高举高打是必要的,目前算是初步站稳。

玩家群体或出现分化。《元梦》能打,并不意味着《蛋仔》败退。《元梦》和《蛋仔》用户可能有所分化。结合数据与个人体验的感受,是《元梦》中确实有较多青年玩家,这主要因为其一在营销上调动了较多天美的资源(如张大仙),其二玩法比较多元,能吸引MOBA、射击等《蛋仔》此前触及不多的受众,这些玩法偏中度甚至重度。

DataEye的独立测算也显示《元梦》中青年玩家较高。根据DataEye研究院的统计,《元梦》的用户构成为00后22.53%、90后28.12%、80后30.11%、70后15.94%,其余占3.3%。对照点点数据,两份数据都显示《元梦》30-40岁中青年玩家占比更高,这也是为什么我们预计其ARPU更高。而《蛋仔》学生党和低龄人群占比高(50岁以上玩家偏高,懂的都懂),因此虽然DAU基本盘没有被动摇,但ARPU一直上不去,故而畅销榜表现略逊一筹。

赛道扩容,中青年也有童趣娱乐需求。对于派对游戏的玩家年龄,不少人认为30-40岁玩家不会想玩可爱童趣的派对游戏,因此数据显示的多是“家长”因素。DataEye研究院的判断则不同:《元梦》VS《蛋仔》必然导致赛道扩容。天美动用的资源特征,以及中度玩法(如MOBA、射击),让不少30-40岁玩家也玩派对游戏了,他们也接纳可爱童趣题材。下图是《香肠派对》国内iOS的用户画像,和《元梦》的较像,30-40岁占比较高,《香肠》就是典型的可爱童趣画风+中重度玩法。更何况《元梦》背靠熟人社交关系链,玩游戏还有社交的需求,不是只看题材画风。

买量投放

【事实&数据】

投放量

ADX数据显示,买量大战持续5天。12月15号—19号,是双方买量素材投放最白热化的5天,《蛋仔》创出一天视频+图片共24万条的买量素材(休闲赛道CPA较低,因此素材量规模可以很大)。事实上,在15号《蛋仔》上线之前,《蛋仔》也在12月8号-12号大手笔猛投过一次。

作为对比,《元梦》在预约期买量投放素材就较少,公测后则是视频+图片3万左右规模,18号开始下滑至1万+。

【DataEye研究院观点】

大手笔买量投放适合短期抢量,但难以为继。按照这10天的买量投放规模来看,必然是不计ROI地投。一方面都想最大化曝光量,另一方面《蛋仔》想推高赛道买量价格,让对手知难而退。我们得到的数据是:《蛋仔》为了在买量抢流量,12月对比上半年,出价已经提升了5倍—10倍。这种竞争可谓“疯狂”。一方面,一定程度上《蛋仔》的策略算是成功,《元梦》并没有在买量投放上恋战太久,后者主要资源集中于自身渠道、代言、直播、UGC等。另一方面如此大规模买量投放,单个素材消耗非常大,很快失效,不知道后续《蛋仔》还能掏出多少创意,毕竟这是持久战。

张大仙为效果“立功”?考虑到双方素材量都巨大,总体来说创意都非常多元。但仅仅从个别爆款创意来看,双方创意主要展示新玩法、代言人/达人。《蛋仔》的创意比较年轻、鲜活、整活,往往喜欢做类UGC类创意(有时候刷到一个视频,还真分不清到底是达人整活,还是官方的广告)。《元梦》对张大仙的直播切片素材使用比较充分,也是跑得比较好的一类创意,单从买量投放的效果来看估计好于不少影视明星。此外,在抖音效果型直播(挂链)方面,ADX的数据是:张大仙直播的最高在线人数断崖式领先。

三、社媒传播与UGC

(一)总体情况

社媒传播方面,我们邀请到了数说故事提供相关数据(数说故事官方简介:中国领先的一站式大数据及AI智能应用提供商,构建了从数据收集、处理、分析、建模到商业应用的全价值链解决方案,旗下拥有数说雷达、数说睿见、数说聚合等50+应用),以下来自数说故事旗下互联网大数据获取与分析平台——数说聚合。时间跨度:12月15号0时—24号19时。

全网互动量(赞、转、评、收藏等)方面:《元梦》监测期间共产生1.16亿互动量,集中于短视频和微博;《蛋仔》共产生1.49亿互动量,集中于短视频。

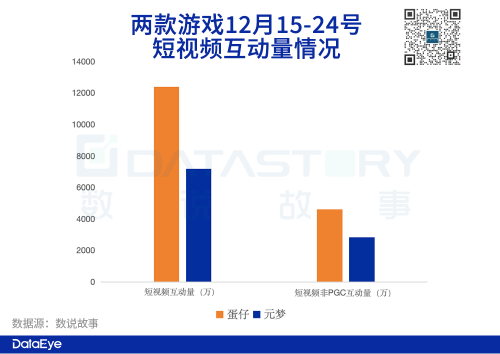

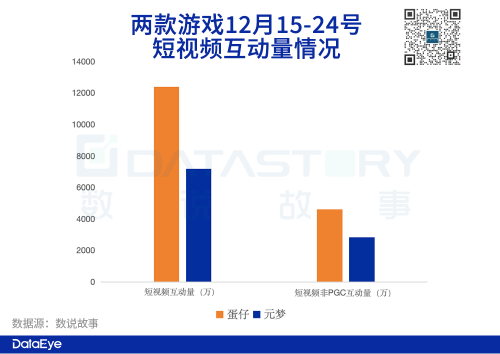

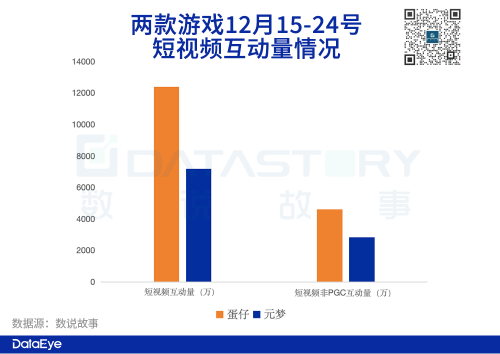

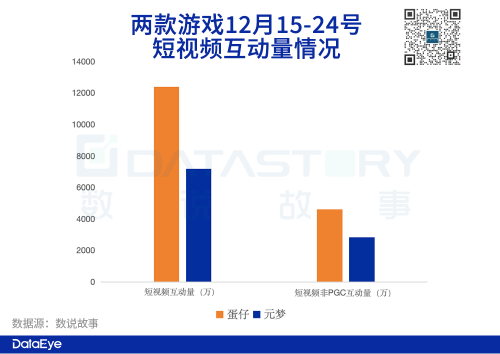

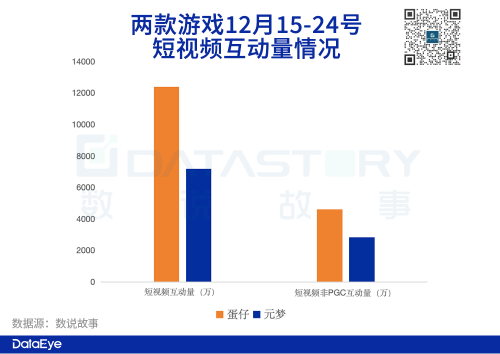

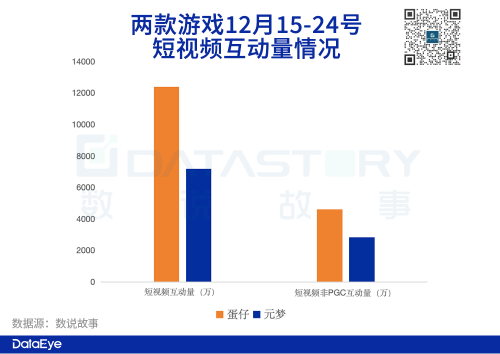

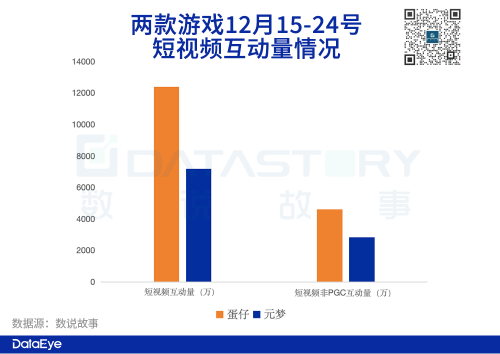

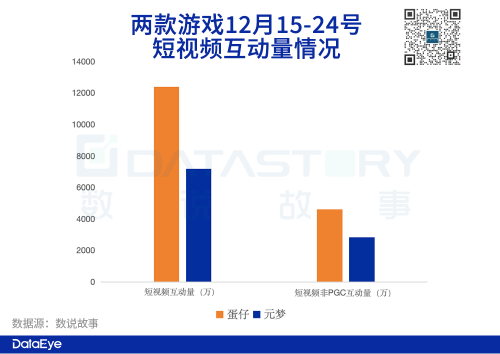

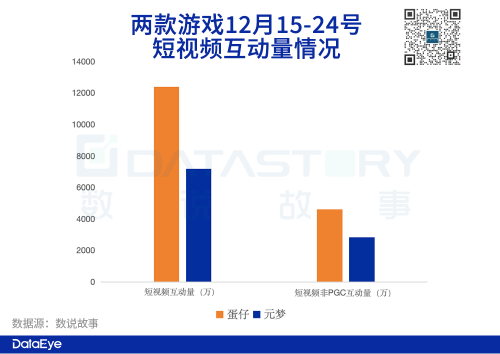

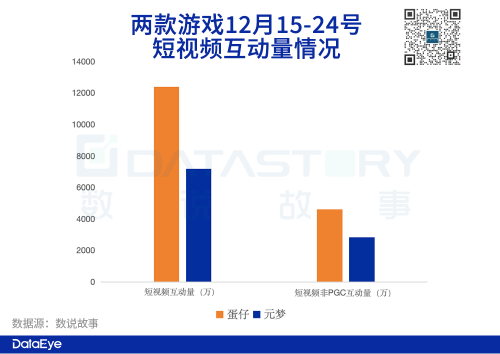

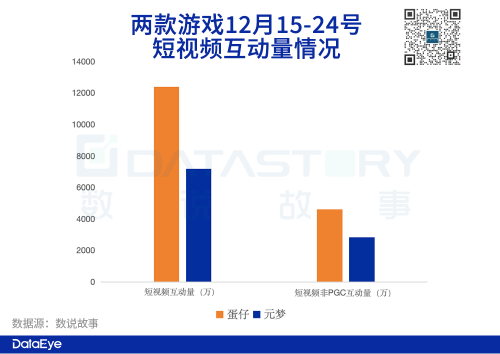

单看短视频(抖、快、西瓜、视频号等,不含B站)方面,《元梦》监测期间共产生7196.3万互动量,来自71.5万条短视频;《蛋仔》共产生1.24亿次互动量,来自88.5万条短视频。

再进一步,具体看短视频非PGC(排除了官方号内容,但未排除官方采买达人的情况)的互动量,《元梦》为2844.34万,《蛋仔》为4601.12万。

如果只看抖音,关键词搜索指数方面,《蛋仔》此前强势,但15号开始被《元梦》反超,20号开始《蛋仔》又反超回来;关键词综合指数方面,《元梦》在16号前低于《蛋仔》,但之后与《蛋仔》非常接近。

【DataEye研究院观点】

《蛋仔》UGC依然强势,《元梦》初有成效。这10天《元梦》几乎互动量接近约《蛋仔》的三分之二,可见《元梦》初有成效,面对劲敌也并非不可超越。但需要考虑到这是《元梦》上线期投入的资源量级,特别是采买较多星图达人,仍差一点超《蛋仔》(抖音已基本持平),不知道后续是否能有这样的资源投入继续“冲”?反观《蛋仔》在短视频仍力压一头,可见其强势地位,其UGC生态已在各类平台形成“滚雪球”的态势。

《元梦》切入点“刚”,想做综合平台。基于熟人腾讯社交的沉淀,《元梦》所构建的社交场景丰富,并不输《蛋仔》。微信、QQ这种社交通讯APP是刚需,熟人社交切入点的威力惊人。更何况腾讯还嵌入了腾讯视频、QQ音乐,想做“综合社交娱乐平台”。这样的定位,诞生了许多前所未见的社交场景,比如一位媒体老师告诉DataEye研究院,玩的时候她发现:有一些玩家,因为没有腾讯视频会员,跑去别人家园蹭剧、蹭电影,于是有会员的玩家家里成了“线上放映厅”。这个社交场景是不是还挺有趣的?追剧/蹭会员、恋爱脱单、谈资/合群、同事同学开黑.....更丰富的社交场景,赋予《元梦》更多元的社交关系。

《蛋仔》组合拳,强调原创性。反观《蛋仔》这10天的防御,除了惯用的明星、联动、送福利,主要在推玩法(强调原创PGC地图增量33万张)、秀日活(强调游戏日活创新高),传递“未受影响、愈战愈强”的信号。其中,比较狠的一点,在于《蛋仔》强调PGC地图原创性。比如,某PR稿称:“那些研发周期不够的产品,为了迅速推向市场,抢夺用户蛋糕,不得不舍弃原创性,直接拿成熟玩法进行拼凑”。虽然PR稿这么说有失偏颇,但对于竞对来说,又狠又准。

《元梦》《蛋仔》下一个争夺点:PGC创作者。之前,DataEye研究院判断双方会在UGC内容上进行持久战,但《元梦》这10天的表现来看,UGC内容增长情况尚可。如此看来UGC的创作者还是比较容易获取、转移的(给钱、有流量就行)。《元梦》在融合创新玩法方面,对射击爆破、战术竞技、竞速等进行了派对化改造,业内也在关注,甚至其他派对游戏也在模仿跟进。而经典存量玩法有限,未来下一个争夺点预计是原创PGC地图增量,核心是争夺专业地图创作者(特别是官方签约全职创作者)。

对比UGC创作者,专业地图创作者受到签约条款、使用工具门槛、创作习惯(路径依赖)、对游戏熟悉程度等因素影响,迁移门槛非常高。《蛋仔》有先发优势,《元梦》需要攻坚(14亿生态激励,有10亿给地图创作者)。

总结与分析

【DataEye研究院观点】

或不会“赢家通吃”,而是差异化共存。马上不久后,元旦、春节、元宵、情人节等节日接踵而至,《元梦》《蛋仔》需要抢占熟人社交、欢乐氛围的用户心智。特别是最近双方都在抢占“合家欢”的基调定位。按照目前焦灼的态势,DataEye研究院预判明年春节胜负难分。再考虑到玩家群体出现分化,我们判断半年内两款游戏可能会处于“有差异化,能共存”的态势——《元梦》占据中青年,《蛋仔》偏低龄。《元梦》偏中度,《蛋仔》更休闲。派对赛道必然扩容。

《元梦》VS《蛋仔》到底谁会赢?取决于你对“赢”的定义。如果只看利润率(估计短期也是负数)、DAU、买量投放规模《蛋仔》胜。如果以《元梦》作为新游是否在赛道站稳脚跟,以及合规性、ARPU值,《元梦》胜。如果以UGC内容生态、原创PGC地图数等衡量,目前还没有结论,《蛋仔》有先手巨大优势。估计二者春节期间会再战一轮。

《草案》对派对赛道影响有限。《草案》预计并不会直接落地,还会修改。退一万步说,即使《草案》落地,对派对游戏赛道主要影响,来自两条:第十八条“不得设置每日登录、首次充值、连续充值等诱导性奖励”,第二十七条“游戏运营方对随机抽取次数、概率作出合理设置”。如果执行,那么可以改变付费设计来进行合规化。比如,不做每日登录奖励,改成每周登录任意满5天奖励;又如,不可以做首充奖励,改成充值满额分阶奖励;再如,抽皮肤的概率不能过低,则调高概率合规,但推出皮肤数量、频次更多更密。派对游戏核心是玩法、社交,粘度天然较高。以上付费设计的调整,不影响玩家上线、充值的主动性。

总体而言,这场派对大战,战况焦灼,《元梦》确实逐渐站稳脚跟,但《蛋仔》基本盘并未被太大动摇。赛道扩容,足够双方针对不同玩家差异化竞争、共存。《元梦》VS《蛋仔》必然是一场持久战。

也注定是载入游戏历史,乃至互联网历史的一战!

【本文转载自 DataEye游戏观察】